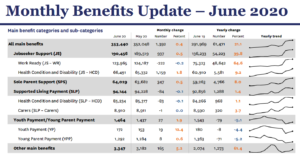

欧米でも富裕税論争が活発化しています。

アメリカのクリントン政権の労働長官であったロバート・ライシュは2023年8月末、ツイッターで「富裕者増税に関する12の神話」と題して次のメッセージを発信しています。

(ツイッターの動画はこちら)

神話1:最高税率は富裕者のすべての所得や富に対して課される。

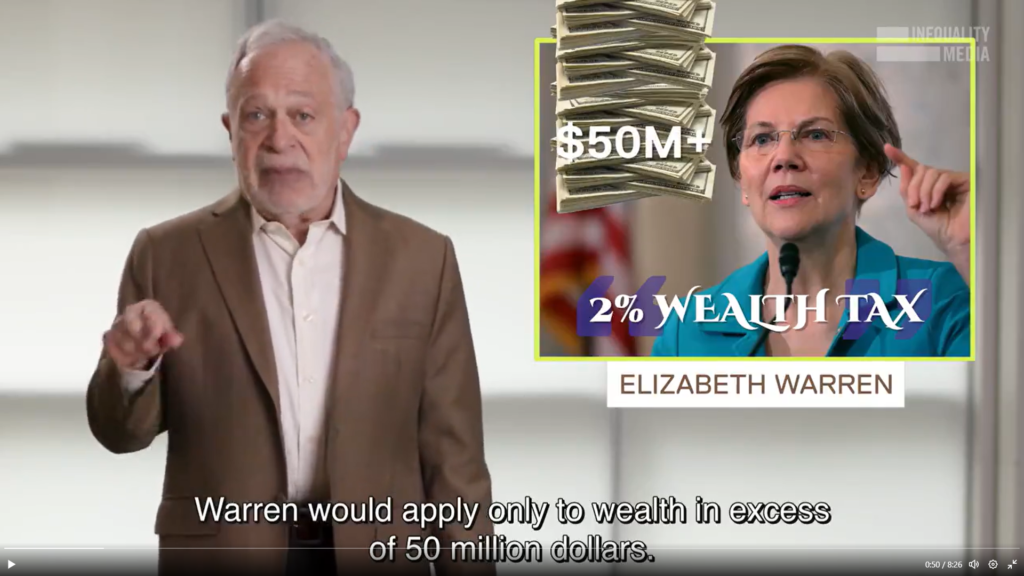

ライシュ:そうではない。たとえばアレクサンドリア・オカシオ・コルテスの所得税の最高税率70%の提案は、年間1000万㌦超の所得に対して適用される。またエリザベス・ウォーレン提案の2%の税率のウエルス・タックスは、5000万㌦超のウェルスに対して課税される。

神話2:富裕層増税は極左の主張である。

ライシュ:それは誤解。富裕者に応分の負担を求めることはアメリカの良き伝統である。1930~80年の平均最高税率は78%で、1951~63年の平均では90%を超えた。フォックスニュースの世論調査によれば、年間1000万㌦超の所得に対する70%の税率に対して、共和党の54%を含め、アメリカ人全体の70%が支持している。

神話3:富裕税は憲法違反である。

ライシュ:家計の富の中心である家屋に対してプロパティ・タックスが課されている一方、富裕者が保有する株式や債券に対して課税されない理由はない。憲法は議会が税を課す力を持つことを明記している。

神話4:富裕者増税は経済成長を阻害する。

ライシュ:トリクルダウン理論は全くのたちの悪いジョークだ。レーガン、トランプの富裕者減税によってもトリクルダウンは起きなかった。逆に最高税率が71~92%の時代に、年平均4%の成長率であったのに対して、最高税率が28~39%の時代には、成長率は年平均2.1%であった。

神話5:法人減税は投資を刺激し、多くの雇用を生む。

ライシュ:トランプ大統領が2018年に法人税を減税した時、アメリカ企業は雇用を削減する一方、自社株購入によって株価をつり上げた。

神話6:富裕者はすでに応分以上の税を負担している。

ライシュ:給与税、地方のセールス・タックス、プロパティ・タックスなどは低所得者の方が大きい割合で負担している。

神話7:富裕者はキャピタル・ゲイン税を払っている。

ライシュ:富裕者は富を後世代に相続することによって、キャピタルゲインタックスを逃れている。キャピタル・ゲインの54%は未実現のままである。

神話8:エステート・タックス(遺産税)は重税だ。

ライシュ:現行の遺産税は1100万㌦超の資産に関してかかるが、その対象はアメリカでも2000家族未満である。

神話9:富裕者は課税逃れの方法を見つけるので期待した税収は得られない。

ライシュ:ウォーレンの2%課税の提案による税収は10年間で2.75兆㌦、コルテスの70%税率の提案による税収は10年間で7200億㌦の見込みである。

神話10:富裕者増税の目的は税収を上げることのみだ。

ライシュ:それだけではなく国の借金を減らし、学校、道路など公共支出を増やすことができる。また行き過ぎた不平等を減らすことができる。そして寡頭制から民主主義を守る。

神話11:富裕者に対する増税はアンフェアだ。

ライシュ:この40年間ほとんどのアメリカ人は所得が増えなかった一方、トップの少数者の所得は急増した。富の60%以上は相続される。富裕者に増税しない方がアンフェアだ。

神話12:富裕者の富は自ら稼いだのであり、自らのマネーだ。

ライシュ:彼らが稼ぐことができたのは防衛、警察、裁判所、政治的安定、憲法があったからであり、また教育、インフラ、個人財産を守るアメリカの制度があったからだ。ウォールストリート銀行の救済や、公共負担によるリサーチへのフリー・ライディング(ただ乗り)からも利益を得ている。

※このツイッターはリチャード・マーフィーのブログで紹介されていました。Myths about taxing wealth and high earners (taxresearch.org.uk)。リチャード・マーフィーはイギリスの会計学者でコービノミクスの立案者と言われています。ジョン・クリステンセン氏と同じくタックス・ジャスティス・ネットワーク(TJN)の創始者のひとりで、いまはTJNから離れています。

(公正な税制を求める市民連絡会幹事:合田 寛)